特集

トップインタビュー

第13期の運用実績についてご教示ください。

第13期は期中を通じて全般的に天候が安定しておりました。九州電力管内の出力制限無制限ルールの発電所を中心に出力制御が一定程度実施されたものの、全体としての影響は限定的だったため、実績発電電力量は予想発電電力量対比で100.81%と若干上回った結果、営業収益は期初予想に対して上回りました。営業費用面では予算対比での工事額の減額、減価償却の減額を中心にコストを一定程度抑えたことにより期初予想を下回りました。営業外損益においては7月の公募増資時の投資口交付費の圧縮および変動金利の活用による借入金の支払利息および融資関連費用の減額により経常利益においても期初予想を上回りました。最終的な実績は、営業収益は4,537百万円、営業利益は1,846百万円、経常利益は1,386百万円、当期純利益は1,385百万円となりました。その結果、1口あたり利益分配金は期初予想比で528円増額し3,067円となりました。利益超過分配金については同額の528円を減額し、一口あたり分配金合計は期初予想と同額の3,750円といたしました。

第13期においては出力制御の影響は限定的だったといえますが、今後の出力制御の見通しと運用への影響についてご教示ください。

第13期は一定程度の出力制御の実施はありましたが、年前半の第12期と比較して全体への影響は限定的でした。その理由としては、年後半(7月~12月)であったことに加え、出力制御が主に九州電力管内の無制限ルールの発電所に限定されていたことが挙げられます。一方で、本投資法人が第13期末時点で九州電力管内に保有する発電所の大部分である10発電所は年間(4月~翌年3月)の出力制御実施日数が最大30日に制約される30日ルールが適用されておりますが、2023年4月~6月において出力制御実施回数がすでに30日に迫っていました。第14期については、2023年度末(2024年3月)までの出力制御の実施余地は少ないことから業績への影響は昨年比では小さいと考えております。

なお、今後の出力制御低減に向けた対策としては行政レベルでの取組みが開始されています。2023年5月には経済産業省の系統ネットワーキンググループで①新設の火力発電所設備の最低出力の引き下げ(50%⇒30%)、②広域的な出力制御の運用等の案、同年6月の「電力・ガス事業分科会再生可能エネルギー大量導入・次世代電力ネットワーク小委員会」において、「再生可能エネルギーの出力制御の低減」という基本方針の下で有識者による議論がなされ、供給面、需要面、系統面のそれぞれにおいて取りえる取組みについて幅広く検討の上、2023年内を目途に、再エネの出力制御低減に向けた新たな対策パッケージを取りまとめるとされましたが、12月には同委員会において出力制御への更なる深堀りを進めるべく、新たに「再エネ出力制御対策パッケージ」が取りまとめられました。具体的な対策としては、需要対策、供給対策、系統等対策それぞれにおいて複数の項目が打ち出されています。以上を踏まえ、来年度以降は本年と比較して出力制御による影響は緩和されるものと期待しています。

今後の成長の見通しおよび取組みについてご教示ください。

本投資法人は上場以来スポンサー開発案件を中心としたパイプラインにより資産規模拡大に取り組んでまいりましたが、昨年新たな中期目標として2,000億円を掲げてさらなる成長を目指してまいります。2,000億円の資産規模拡大にむけては、豊富なスポンサー・パイプラインからの取得に加え第三者開発案件の取得を加速させて取得ルートの多様化を図りたいと考えています。現在のスポンサー開発資産である19物件,345.8MWに第三者開発案件である2物件47.0MWを加えることにより、パイプライン合計は21物件392.8MWと第12期末比でも増加しており、現時点での保有資産のパネル出力226.4MWと比較しても十分な規模となっています。特にその中でも2023年5月末にはスポンサー開発案件としては最大かつ日本有数の大規模プロジェクトであるCSあづま小富士発電所のブリッジファンドへの譲渡が完了しています。資産運用会社であるカナディアン・ソーラー・アセットマネジメント株式会社は将来の本投資法人による取得を目指し、ブリッジファンドとの間で基本合意書を締結し優先交渉権を保有しております。その他にも3物件が既にブリッジファンドに組み入れられており、次の取得ターゲットとして順次取得を進めたいと考えております。ブリッジファンド活用の利点としては、①売主と本投資法人の取引希望タイミング不一致の調整や②取得物件数、取得規模のコントロールが可能となり本投資法人の物件取得が柔軟にできることが挙げられます。このように物件の取得ルートや取得方法を多様化していくことにより安定的外な外部成長を目指す方針です。

今後の分配金の見通しについてご教示ください。第三回公募増資および物件取得の特徴について御教示ください。

本投資法人は上場後の第3期に1口あたり分配金3,600円でスタートして以来、過去3回の増配を含め安定的な分配金の提供を実現して参りました。また、2023年7月の公募増資時による物件取得の寄与もあり第14期から一口あたり分配金は3,775円と4回目の増配をする見込みですが、内訳としても利益分配金の増加率が大幅に増加する見込みであります。本投資法人は安定的な分配金を維持しつつ成長を目指す中で、今後も物件取得等のイベントごとに1口あたり利益分配金(EPU)を増加させることにより、1口あたり分配金に占めるEPUの割合を増加させ、利益超過分配金の低減を目指す方針です。

再生可能エネルギーを取り巻く環境

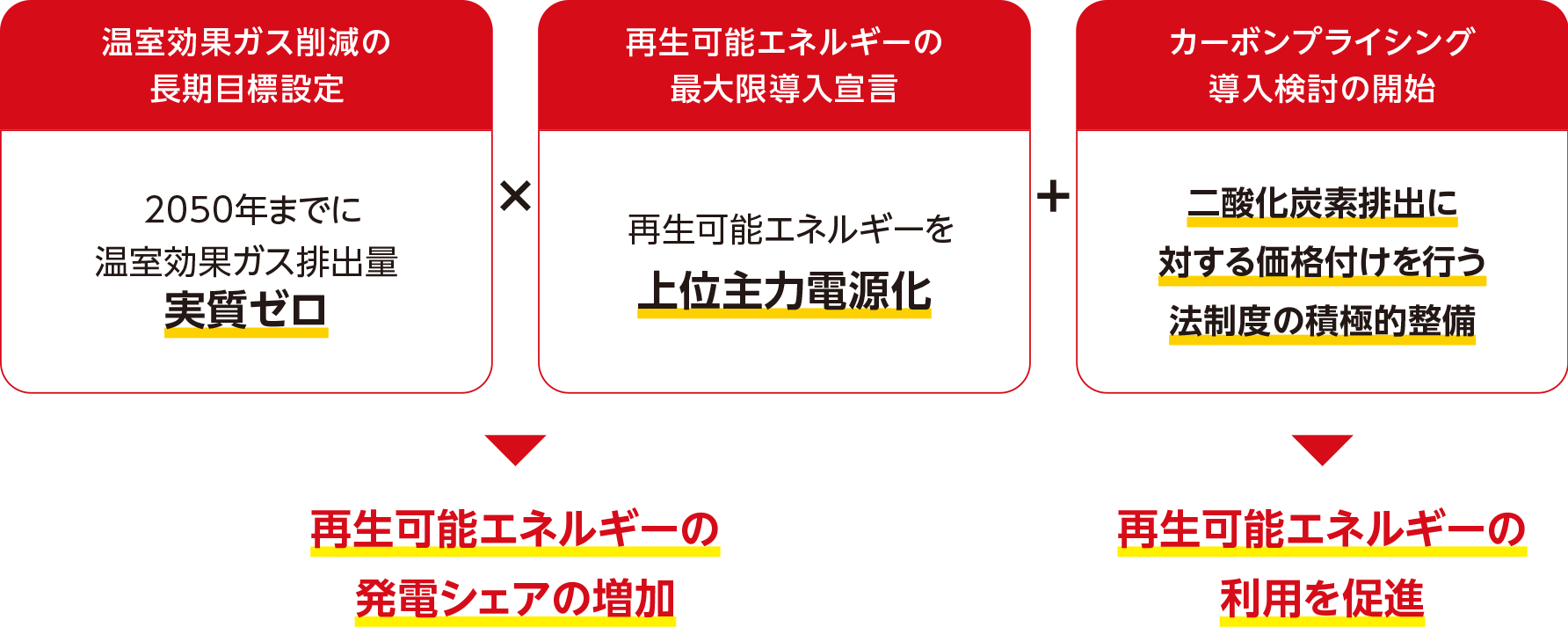

日本政府は、2050年までに温室効果ガスの排出量実質ゼロを目指す目標を設定しました。

政府の方針及び予測等を踏まえ、再生可能エネルギーの電力供給量が大きく増加する可能性があると本投資法人は考えています。

画像は拡大できます

カーボンニュートラル実現を目指すにあたって

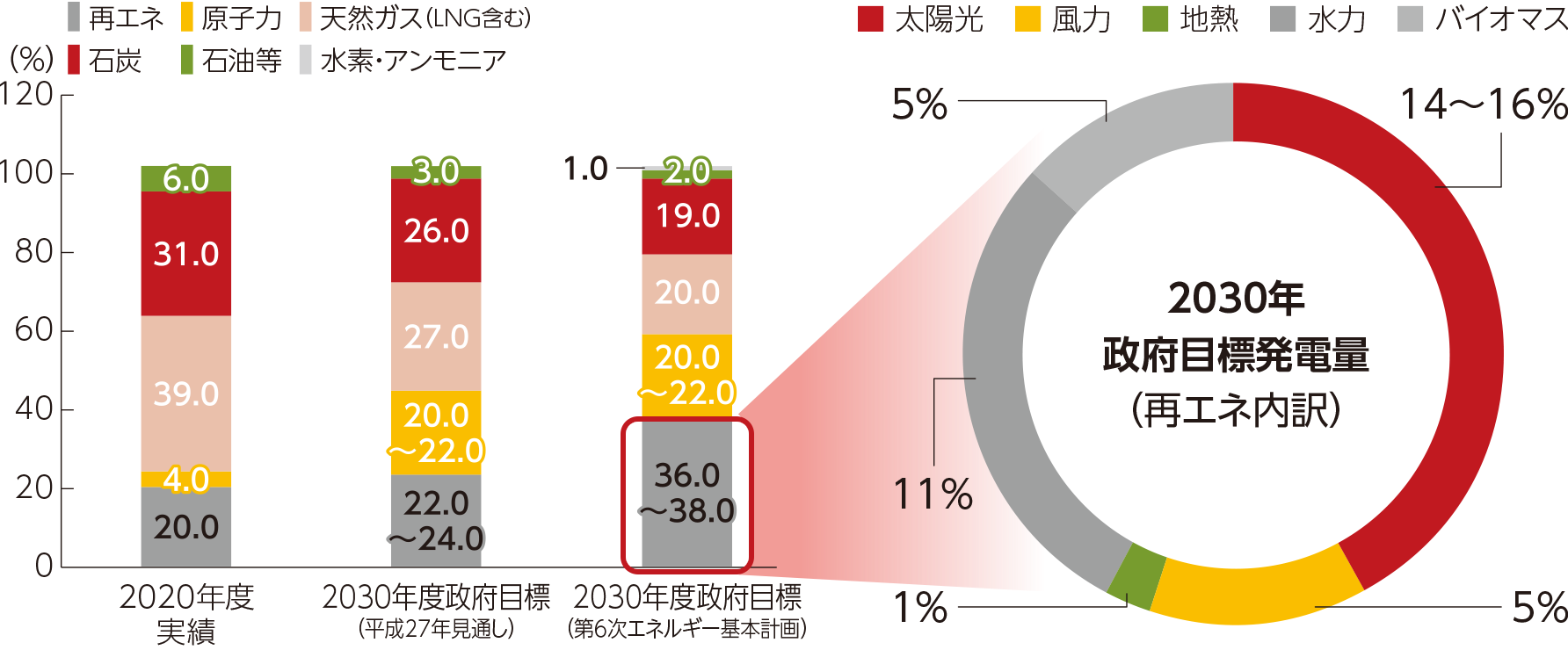

2021年10月に閣議決定された第6次エネルギー基本計画では、「S+3E(注)を大前提に、再生可能エネルギーの主力電源化を徹底し、再エネに最優先の原則で取り組み、国民負担の抑制と地域との共生を図りながら最大限の導入を即す」とされました。具体的な取組みとして、①地域と共生する形での適地確保、②事業規律の強化、③コスト低減・市場への統合、④系統制約の克服、⑤規制の合理化、⑥技術開発の推進を挙げました。

2030年政府目標の電源構成比率は36〜38%が見込まれており、その中でも太陽光発電は最も比率が高く14〜16%とされていることから、当面は太陽光発電の果たす役割が重要となるといえます。

(注)安全性(Safety)、安定供給(Energy Security)、経済性(Economic Society)、環境(Environment)の頭文字をとったもの。

再生可能エネルギーの構成比率 目標 36〜38%、太陽光発電は最上位の14〜16%

画像は拡大できます

日本における温室効果ガスの排出量内訳

日本における温室効果ガス排出量全体において、電力由来のCO2排出量は35.7%を占めており、再生可能エネルギーの導入及び普及によるCO2排出量削除への寄与が期待されている。

画像は拡大できます

その障壁となる規制等を総点検し、必要な規制見直しや見直しの迅速化を促すことが不可欠であるという判断の下、政府は2020年11月にこうした規制改革をスピード感をもって実現するために「再生可能エネルギー等に関する規制等の総点検タスクフォース」を設置し、①立地制約、②系統規制、③市場制約、④地域との共生、⑤その他の分野で、多くの規制緩和・撤廃の要望が出され、検討が始まっています。

ESG金融と日本のカーボンニュートラル政策について

従来の財務情報だけでなく、環境(Environment)・社会(Social)・企業統治(Governance)という非財務情報を考慮して行う投融資はESG金融と呼ばれていますが、世界的に注目されているESG金融が、国内でもここ数年顕著に拡大してきています。

本投資法人の投資口への投資、銀行からの融資やグリーン・ボンドの発行も、このようなESG金融の好影響を受けていることは言うまでもありません。

ESG金融が質的、量的にも進化・拡大するにつれて、グローバルな企業を中心に発行体も、TCFDと言った気候変動関連リスク及び機会の開示やRE100のように脱炭素に向けた目標設定に積極的に対応する動きが増加しています。換言すれば、投資家や銀行もこうしたESGに係る取組み姿勢を積極的に評価し、企業もこうした取組みを通じた企業価値の向上を強く意識し始めています。

国内では、菅前総理が2020年10月に所信表明演説の中で2050年までに温室効果ガスの排出量実質ゼロを目指す目標を設定して以来、日本政府の脱炭素社会に向けての取組みが加速しています。

このような新しい潮流の中で、先進的なグローバル企業の中には、その取引先にも目標設定や再エネ調達等を要請するところも出て来ており、脱炭素社会の実現に向けての動きが、企業経営の戦略に影響を与え、また、新たなビジネスチャンスの創出につながって来ています。