運用戦略

スポンサーの概要

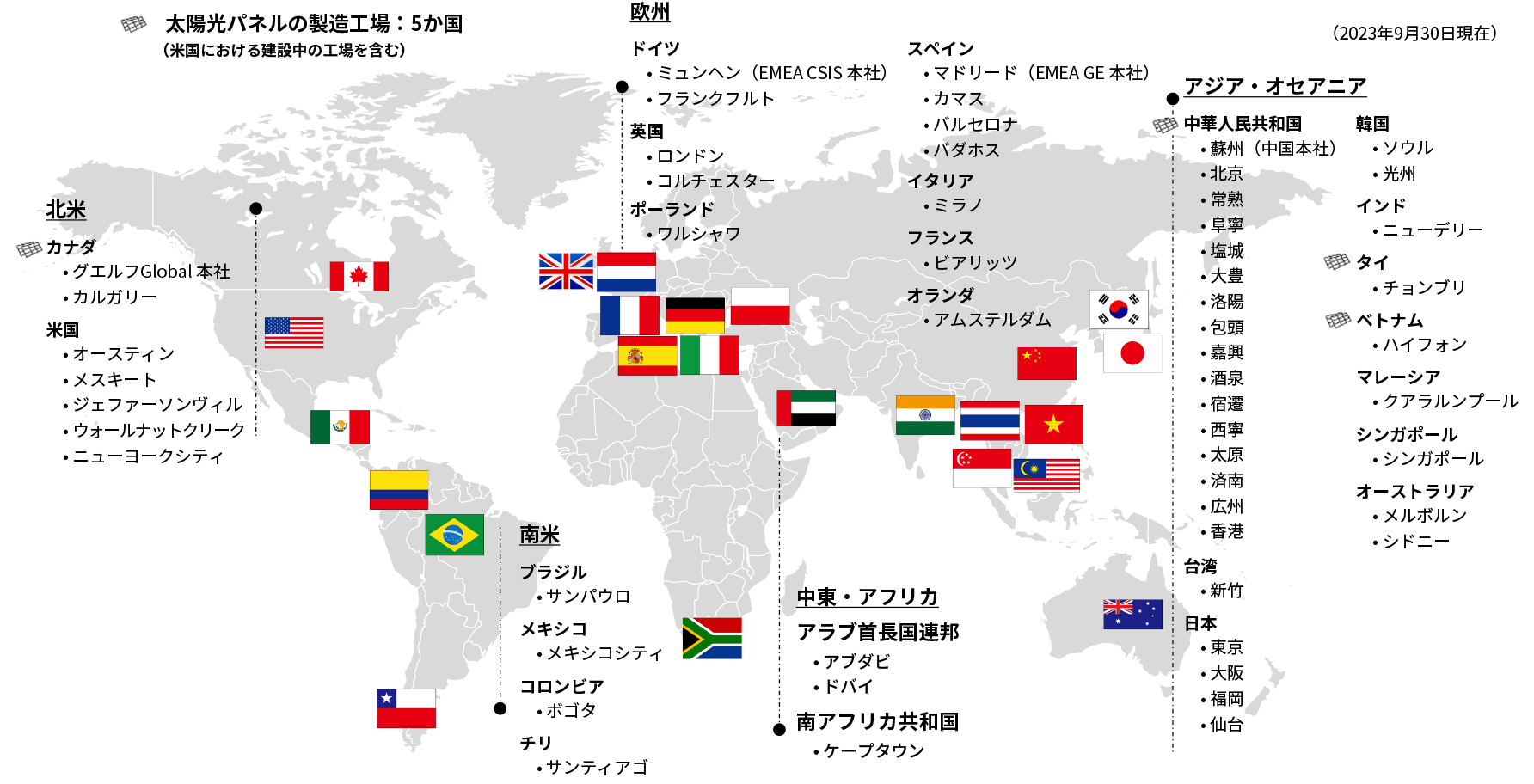

本投資法人のスポンサーは、太陽光パネルなどの製造・販売から太陽光発電所の開発・運営までをグローバルに展開しているカナディアン・ソーラー・グループです。2001年にカナダ・オンタリオ州にて創業し、2006年より米国ナスダック市場に上場しております。世界24カ国の事業拠点には合計で20,000人以上の従業員がおり、2022年12月期の年間売上が約75億ドル(現在の為替レートで換算して、11,203億円)の規模となっています。日本には2009年に進出し、住宅用、産業用の太陽光パネルの販売を行っております。また、2012年から日本で太陽光発電の固定価格買取制度が始まったこともあり、再生可能エネルギーの黎明期から太陽光発電所の開発にも取り組んできております。

グローバルに展開するカナディアン・ソーラー・グループの拠点

画像は拡大できます

本投資法人の特徴

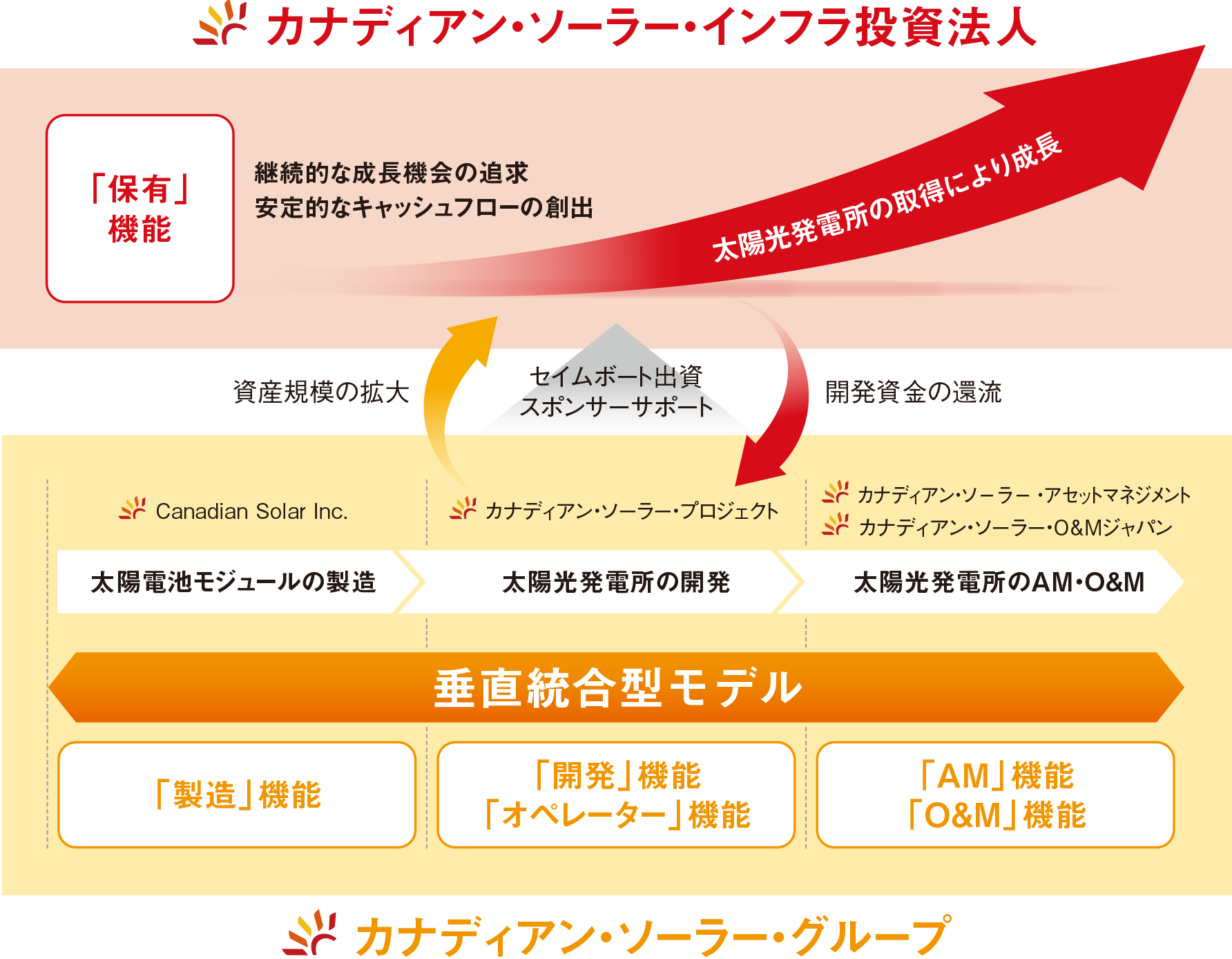

垂直統合型モデルによる効率的な運用

本投資法人はカナディアン・ソーラー・グループがこれまでに培ってきた太陽光発電に関するトータルプロバイダーとしての卓越した知見を「垂直統合型モデル」としてフルに活用して運用しており、垂直統合型モデルを含む本投資法人の特徴を以下のように考えています。

製造・開発・運営の「垂直統合型モデル」を強みとするカナディアン・ソーラー・グループとの価値創造

画像は拡大できます

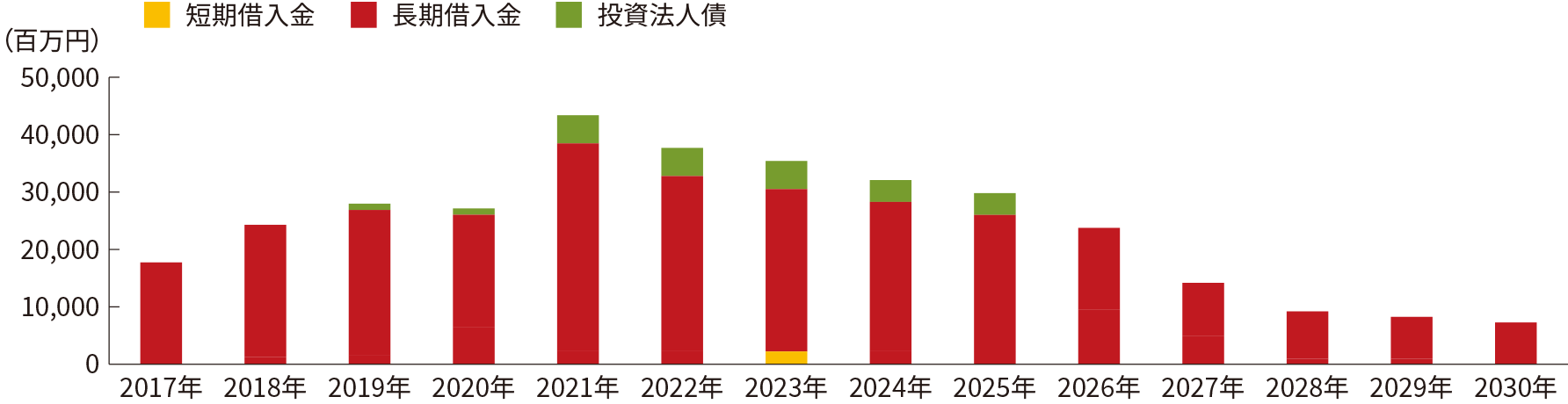

財務戦略について

保守的な財務戦略に基づき強固かつ安定的な財務基盤を築いています。主要財務指標においては、適切なLTV水準を維持し、また高い固定金利比率を維持することにより昨年来の市場金利の上昇の影響をほとんど受けておりません。

バランスのとれた安定的なデット資金調達

10年のタームローンを基本とする銀行借入金を中心に、資本市場からの投資法人債の発行による調達も織り交ぜてバランスをとっています。メガバンク3行、SBI新生銀行および三井住友信託銀行の5行をアレンジャー/コ・アレンジャーとする合計23の金融機関からなる強固なバンクフォーメーションを形成しており、将来の資産拡大にむけての資金調達体制が構築できていると考えております。

国内外投資家からのエクィティ資金調達

新規上場時および第1回、第2回公募増資時にはグローバルオファリングを実施、第3回公募増資時には国内オファリング(旧臨報方式)を実施し、それぞれ海外機関投資家を含む幅広い投資家層から資金調達を行っております。

財務状況

財務状況

2023年12月末日時点

-

- 平均借入金利

- 0.865 %

-

- DSCR

- 2.12 倍

-

- LTV

- 52.59 %

-

- 固定金利比率

- 89.8 %

「DSCR」とは、「Debt Service Coverage Ratio」の略称であり、「(営業利益+減価償却費+修繕費用積立金増額分)÷(約定弁済額+支払利息)」で算出された数値をいいます。DSCRは、既存借入金弁済及び利息支払い前のキャッシュ・フロー額が既存借入金弁済及び利息支払い額の何倍かを示す比率です。

「LTV」(Loan to Value)とは、総資産に対する有利子負債の比率をいいます。

「固定金利比率」とは、当該時点における有利子負債の総額に占める固定金利による有利子負債の割合をいいます。なお、金利スワップ契約により金利が固定化された変動金利による有利子負債は、固定金利比率の算出においては、固定金利による有利子負債として計算しています。また、「LTV」の算出には、消費税ブリッジローンは含みません。

発行体格付の取得

本投資法人は2023年12月31日時点において、両格付機関から格付を付与されている唯一の上場インフラファンドです。

-

JCR:A(安定的) (2023年8月17日付)

-

R&I:A-(ポジティブ) (2023年8月4日付)

有利子負債の残高推移

画像は拡大できます